В последние месяцы россиянам все чаще приходится слышать о кризисе российского фондового рынка. Причины падения называют разные. Аналитики инвестиционных компаний и представители власти винят во всем общемировой кризис, спровоцированный обвалом рынка недвижимости в США и последовавший за ним кризис ликвидности мировой финансовой системы, в которой облигации под залог американских ипотечных кредитов играли значительную роль. Либеральная оппозиция и представители Госдепартамента США, напротив, склонны видеть источник проблем российского фондового рынка в политике Путина и Медведева, последствиях «дела Мечела» и конфликта с Грузией из-за Южной Осетии и Абхазии. Можно долго спорить об истинных причинах падения, но это скорее дело профессионалов, а простых граждан гораздо больше волнуют последствия, чем причины обвала.

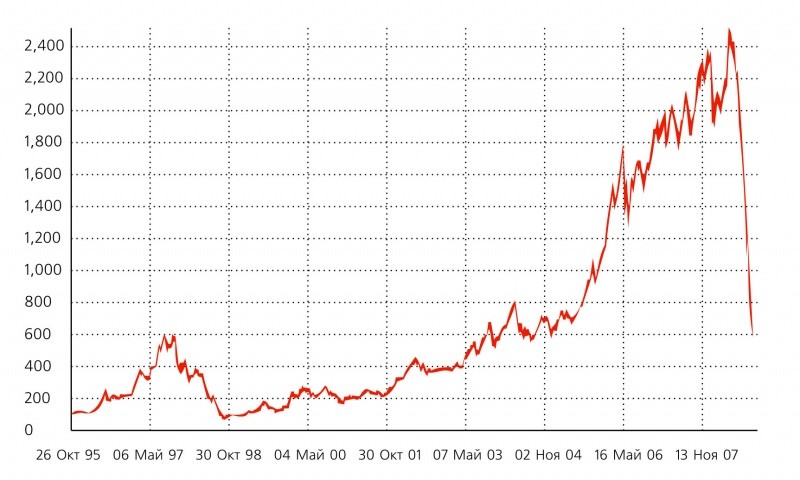

Так или иначе, один из двух главных российских фондовых индикаторов – индекс ММВБ в 2008 году обвалился уже на 73 процента. Таким образом, по данным агентства Bloomberg, его падение стало самым значительным среди 48 основных национальных фондовых индексов, а акции российских компаний могут считаться самыми дешевыми в мире. Впрочем, тут объективности ради стоит отметить, что в данном расчете начало нового года является произвольной датой. Ведь кризис начался не с января 2008 года, а гораздо раньше, еще в июле 2007 года. И в то время, когда все мировые фондовые рынки уже давно и безнадежно находились в «медвежьей зоне» (то есть их снижение от последнего максимума превышало 20%), российские фондовые индексы продолжали расти, хоть и не без корректировок вниз, лишь весной этого года наконец уверенно последовав за зарубежными коллегами.. Так что снижение за последние 14 месяцев на российском рынке вполне сопоставимо с общемировым снижением. Но, опять же, это, в общем-то, не суть важно.

Важно то, что, если взглянуть на график индекса РТС , станет очевидно, что российские индексы откатились к уровням, на которых они в последний раз находились в 2004-2005 годах. Таким образом, большинство из тех, кто вложил деньги в акции российских компаний менее 4 лет назад и до сих пор их не продал, сейчас могут получить за них в лучшем случае те же деньги, которые вложили, а чаще меньшие. Если оставить за скобками вопрос о дивидендах, которые они получили за прошедшие годы, то нужно признать, что большинство из них свои деньги, или точнее часть их, потеряли.

В то же время, большинство инвестиционных компаний продолжают активно рекламировать вложения в российские акции. У непредвзятого наблюдателя естественно возникает вопрос, как можно «на голубом глазу» предлагать людям потерять деньги. Но самое интересное, что многие из наших соотечественников охотно «клюют» на такие предложения. Крупнейшие российские брокерские компании в сентябре-октябре фиксируют массовый приток новых клиентов, открывающих брокерские счета для покупки российских акций. В частности, региональная сеть Инвестиционной компании «ФИНАМ», лидера российского рынка инвестиционных услуг, в сентябре поставила рекорд по количеству новых клиентов – было открыто вдвое больше брокерских счетов чем в среднем за последние месяцы. Только за первую половину октября количество новых договоров уже составило 75% от рекордных результатов сентября. Не спешат уходить с рынка и те, кто открывал счета ранее, на более высоких ценовых уровнях. Так в чем же причина такой «неосмотрительности» россиян? Возможно, ответ на этот вопрос даст нижеприведенная таблица:

Событие |

Движение индекса РТС |

Период |

Кол-во дней |

Начальное зн-ие |

Конечное зн-ие |

Изменение, в % |

|

Объявление дефолта по российским гособлигациям |

падение |

17 июля — 5 октября 1998 года |

80 |

193.35 |

38.53 |

-80.1 |

|

|

восста |

5 октября 1998 — 13 января 2000 гг. |

465 |

38.53 |

195.86 |

408.3 |

|

Фондовый кризис в западных странах |

падение |

20 мая — 6 августа 2002 года |

78 |

426.78 |

313.99 |

-26.4 |

|

|

восста |

6 августа 2002 — 23 апреля 2003 гг. |

260 |

313.99 |

429.44 |

36.8 |

|

Арест Михаила Ходорковского |

падение |

20 октября — 19 ноября 2003 года |

30 |

643.3 |

480.65 |

-25.3 |

|

|

восста |

19 ноября 2003 — 13 февраля 2004 гг. |

86 |

480.65 |

644.71 |

34.1 |

|

Банковский кризис в России |

падение |

12 апреля — 28 июля 2004 года |

107 |

781.55 |

518.15 |

-33.7 |

|

|

восста |

28 июля 2004 — 1 августа 2005 гг. |

369 |

518.15 |

782.4 |

51.0 |

|

Падение цен на нефть, рост ставки рефинансирования в США |

падение |

5 мая — 13 июня 2006 года |

39 |

1749.52 |

1234.82 |

-29.4 |

|

|

восста |

13 июня — 29 ноября 2006 |

169 |

1234.82 |

1765.2 |

43.0 |

Из данной таблицы видно, что после любых, даже самых глубоких снижений, российский фондовый рынок восстанавливался, достигая новых высот. Поэтому каждое снижение – это возможность купить акции по таким привлекательным ценам, по которым еще долго после этого их купить будет нельзя. Именно поэтому не уходят с рынка и те, кто вкладывает средства в акции не первый год. Они уже видели немало снижений и уверены, что рынок сполна вознаградит их за терпение и веру в потенциал российской экономики. Да, их акции сейчас подешевели, но ведь компании, право на долю в которых дают эти ценные бумаги, никуда не делись. Они продолжают работать и приносить прибыль, а значит, рано или поздно их оценка вернется на справедливые уровни. Более того, текущий момент опытные инвесторы используют как возможность нарастить свои инвестиционные портфели, зачастую даже снимая для этих целей деньги со своих банковских счетов. Ведь даже самый рискованный банк, стремящийся любой ценой привлечь средства вкладчиков, не способен предложить им более 15% годовых, что лишь частично покрывает инфляцию. А сейчас отношение стоимости многих ведущих российских компаний к их прибыли опустилось до 1,5-2,5. То есть прибыль компаний способна окупить вложения в их акции уже за 1,5-2,5 года. А это уже 40%-65% годовых. Естественно, всю прибыль ни одна компания на выплату дивидендов не пустит, но будучи вложенными в развитие бизнеса эти средства позволят повысить прибыльность в будущем и это соответственно отразится на биржевой стоимости акций.

Многие из тех, кто в последние годы подумывал о возможности вложить средства в акции, жалели, что не сделали этого раньше и пропустили рост рынка, исчислявшийся сотнями и десятками процентов годовых. Что не купили, например, акции Сбербанка по 50 еще тех, неденоминированных рублей и не смогли поучаствовать в доходах от их роста до максимумов, когда за акцию Сбербанка давали более 100 тысяч рублей. Сейчас у вас есть такая возможность – мы все словно вернулись на машине времени в 2004 год. Позволить себе пропустить такой шанс – слишком большая роскошь даже для очень богатых людей. Не гневите судьбу, возможно нового шанса купить росссийские акции задешево придется ждать долгие годы!